当前,越来越多的中国高净值人士正在寻求更多元的全球资产配置,实现自己财富的保值和增值。然而,投资总有风险,为了规避风险,不少投资人把目光投向了稳健且收益出众的海外保险上。那么,海外投资保险有哪些好处?又应该注意哪些问题?下面睿安信海外保险为您介绍一下。

性价比高,香港保险受投资人追捧

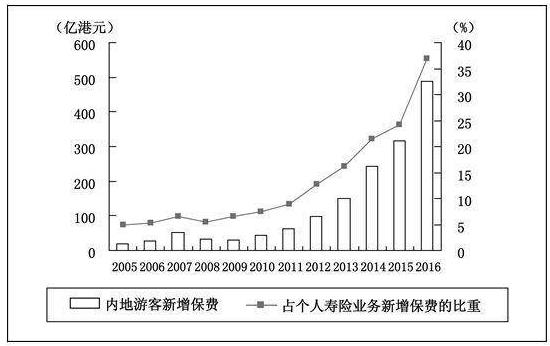

近年来,香港保险在内地持续火爆,内地游客赴港购买保险成为了一种“新潮流”。据统计,截至2016年9月末,香港保险市场来自内地游客的新增保费已高达489亿港元,其中,个人寿险业务新增保费的比例提高至37%。换句话说,香港保险业收取的每100港元个人寿险业务新增保费,有37港元来自内地。这个比例之高,令人咋舌。过往3年刮起的香港保险热潮,切实改变了很多人的生活,无论到香港选择保险的投资者,还是因机缘参与的专业人士。

近年来越来越多内地投资人选择海外投资保险

那么,是什么原因促成了内地投资人对香港保险趋之若鹜呢?这首先得益于香港保险产品较高的性价比。和内地保险产品相比,香港保险价格较低,预期收益率较高,保障范围广,理赔也较规范化,因此对内地投资人具有一定吸引力。此外,香港保险业悠久的历史、成熟的机制以及从业人员较高的专业素养,也让投资人感觉值得信赖。

香港保险给投资人打开看海外的窗口,以此为纽带连接海外医疗、海外现金流、海外综合金融等更丰富的世界。以美金和港币计价保额,用香港账户优先接收赔付金成为离岸资产。这些独具的特色,帮助投资人连接海外医疗和生活规划。

很多80后家庭,开始习惯为未来准备现金流。最直接的就是子女教育与养老规划。如果本身就有明确的海外教育目标,则美金现金流和被动收入提前准备,就是必做题。

香港账户的资金有很多显而易见的好处:

1)将能灵活无限制转换成各类币种,选择更多样化的外汇理财以及海外生活需求。

2)香港账户为中继,无管制的汇款至美国、英国等其他海外账户,例如想做美股和港股投资,香港账户的入金将更为便利。再也不必发愁于,如何从境内银行打款给海外的公司账户。

3)银行网银界面内的基金、债券等投资选项,也可以帮助你综合认识到美金各类资产,有兴趣的投资人有机会做出更多尝试。

除了香港保险,进行全球资产配置,其实还可以把视野放得更远些。美国保险业非常发达,保险的种类和范围涉及生活的方方面面,如人寿保险、医疗健康保险、车辆保险、房屋保险等。据统计,每个美国人平均拥有6至7张保单,这说明保险已经与美国人的生活密不可分了。

那么,投资美国保险有哪些好处呢?

首先,历史悠久信誉至上。

以人寿保险为例,美国的人寿保险业从1762年发展至今,已经形成了一个成熟而发达的市场。不少保险公司均是重信誉而且理赔及时的百年老店。只要选择资金实力雄厚,运营状况良好的保险公司,就绝不可能出现保险公司借口不赔或是故意拖延理赔的情况。

美国主流保险公司在三家评级机构的最新评级

其次,种类齐全价格合理。

香港的保险产品主要有定期寿险,终生寿险,储蓄分红型万能险这三种。除了这三种之外,美国市场还有投资型保险和指数型保险,可供投资人选择的余地更大,品种更多。此外,投资美国保险产品的性价比非常高,相同保额的寿险,在美国的保费比中国大陆、香港和台湾都要低得多。

第三,规避税金负担和债务危机。

美国的遗产税非常高昂,2017年美国纳税公民的遗产免税额仅为549万美元,而非美国纳税居民则只享有6万美元的免税额,其余超出部分要缴纳遗产税,税率可高达40%。这意味着辛辛苦苦一辈子积累下来的财富可能都要变成美国财政收入了。但如果拥有一份理赔金在百万以下的人寿保险,理赔受益人获得的保险赔偿并不计入遗产,这就等于是实实在在为子女留下了一大笔现金。保险受益人也不用为此缴纳所得税,顺利实现了财富的传承。此外,人身保险金不属于破产债权,即在债务人破产的情况下,债权人不能通过要求债务人退保追索保单解约的现金价值。所以当债务危机来临时,一份人寿保单可以帮忙“渡劫”,来日仍有机会东山再起。

说了这么多海外保险的好处,可能有的投资人还对保险公司会不会倒闭有所担心。事实上,保险公司比银行更不容易倒闭。保险公司的产品性质决定了它不可能像银行那样的挤兑情况。如果客户中途取消保险,通常都会有很大的损失,所以一般客户不会中途取消,这也就避免了发生大规模的挤兑而导致倒闭的情况,所以像2008年金融危机时的大规模银行破产潮是不会发生在保险行业的。但保险公司也是存在因为投资失败而破产的可能,所以一定要咨询专业人士进行财富规划,选择实力雄厚的公司和值得信赖的项目。